美股下跌矛頭指向蘋果、特斯拉!背後原因是…

作者:陳唯泰

【蘋果、特斯拉下挫影響美股】

上週美國股市出現震盪,領跌的不是別人,就是有「尖牙股」稱號的科技股。而且大家的矛頭都指向蘋果以及特斯拉的「股票分拆」,導致籌碼流到散戶手上,進而造成股票市場的動盪。到底「股票分拆」是什麼呢?真的有這麼大的影響性嗎?

就在上個(八)月,美國的蘋果(Apple)、特斯拉(Tesla)不約而同地分割(拆)了自己的股票,蘋果將自己的股票「1分拆4」,特斯拉將自己的股票「1分拆5」。也就是說原本你有1張蘋果的股票,現在變成了4張,原本你有1張特斯拉的股票,現在變成了5張。

【蘋果已經“股票分拆”5次】

哇~乍聽起來很不錯耶!資產瞬間變成了4倍跟5倍。天底下哪裡有這麼好的事,如果有大家都是千萬富翁,喔不,是億萬富翁了。因為在股票分拆的時候,雖然股票張數變多(4倍),股價同時也會變為四分之一,換句話說,在「當下」所有投資人的權益是沒有變的,也就是會計學上說的「股東權益」沒有改變。

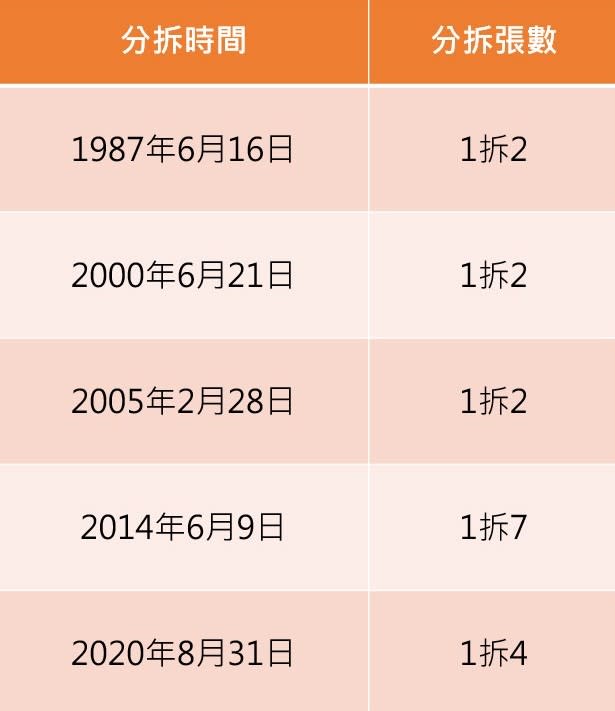

為什麼說特別強調是「當下」呢?我們可以舉實際的例子來說明。事實上蘋果公司這次已經是第5次分拆股票,前4次的分折時間點,分別為2014年6月9日(1拆7)、2005年2月28日(1拆2)、2000年6月21日(1拆2),以及1987年6月16日(1拆2)。現在請大家想想看,最早持有1張蘋果股票的股東,在1987年時變成了2張,在2000年時變成了4張,在2005年時,變成了8張,在2014年時變成了56張,加上最近這一次的分拆,手上變成了224張。從頭到尾投資人有沒有再花錢去買股票呢?答案是沒有。但是他的股票張數卻從1張變成了224張,如果分拆後的股價再次創下歷史新高,那麼在1987年以前就持有蘋果股票的人,不就削海了嗎!前後大概只花了33年的時間。

表一、蘋果公司股票分拆的歷史

【盈餘轉增資 vs股票分拆】

這時候你可能會問,股票變多是不是就跟參與「除權」一樣。如果你會這樣問,表示你是一個反應夠快的投資朋友。事實上「除權」只是比較通俗的用語,它的原意應該是「盈餘轉增資」,也就是把公司賺來的錢,轉成股票再投入,這時候投資人沒有拿到現金股利,拿到的是股票股利。而公司也因為這些新的資本投入,股本進一步擴大。

所以,如果公司是處於成長階段,盈餘轉增資之後,可以賺更多的錢,對股東而言是一件好事,但如果股本膨脹的速度比獲利增加的速度快,這樣反而會讓每股盈餘(EPS)呈現下滑。

因此我們可以來簡單地比一比,「盈餘轉增資(除權)」以及「股票分拆」有什麼異同吧!

表二、盈餘轉增資與股票分拆的比較

附表二是針對盈餘轉增資與股票分拆的比較,兩者的相同點是股數都增加,造成每股淨值、每股盈餘、以及每股股價呈現降少,但是股東權益都不變。兩者的差異是股票分拆不會讓股本膨脹,不會稀釋未來的獲利。而股數因面額減少而增加,使得在外流通張數增加,再加上股價變得比以往低,有利於股票的市場流通性。

只不過,不論是盈餘轉增資(除權),或是股票分拆,股價如果沒有辦法回到除權或是分拆之前的水準,對投資人而言都沒有好處,所以就像我們常常在講的,參與除息要能夠填息,參與除權要能夠填權,才是真正賺到。

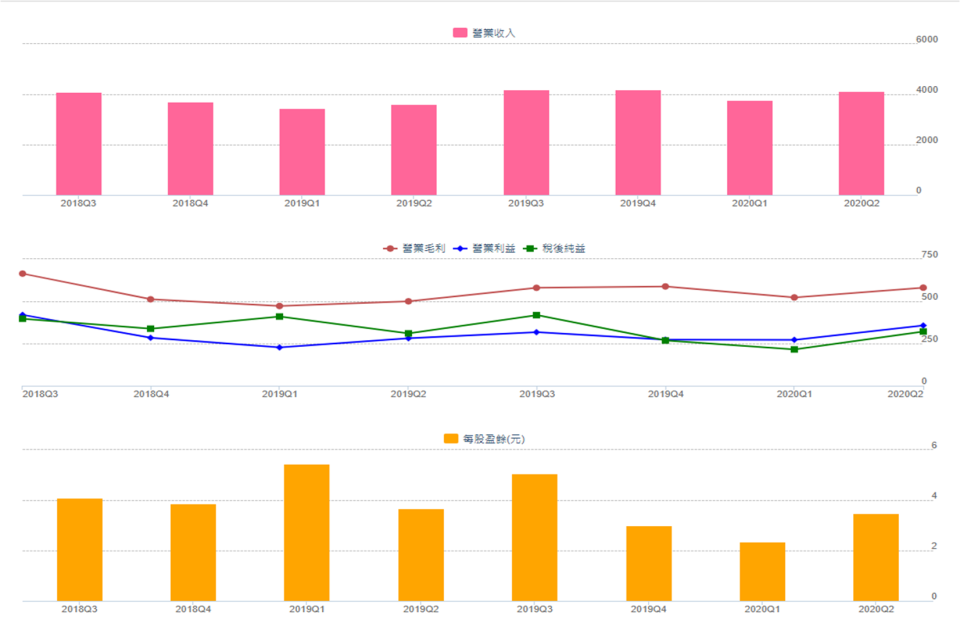

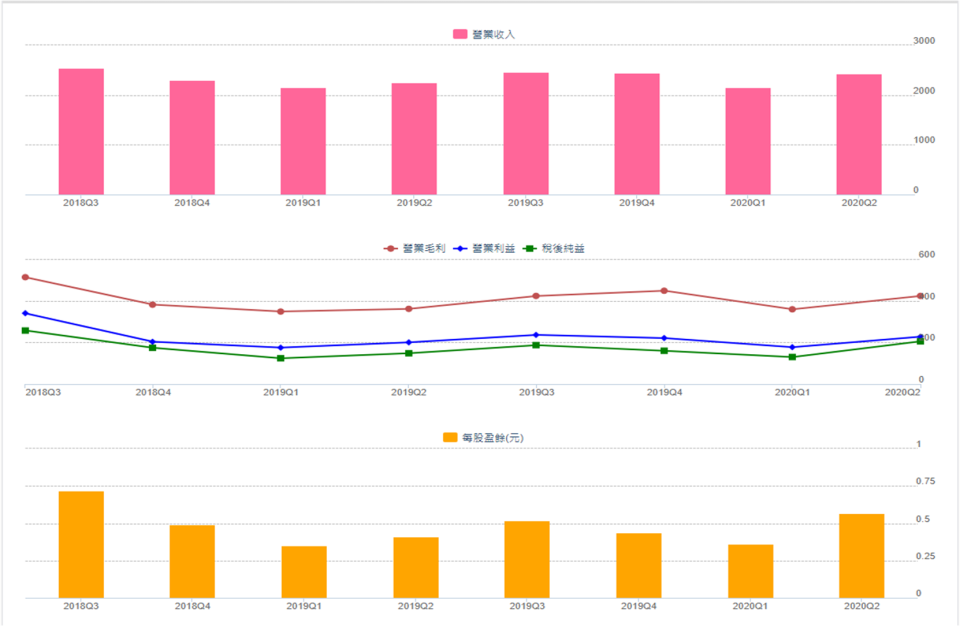

【長華、長科可以留意】

那麼台灣有沒有公司實施股票分拆呢?據我了解,長華(8070)以及旗下的長科(6548),都是採取「一拆10」的公司,也就是面額成為原本的十分之一,但流動在外股數增加10倍。公司會這麼做,我認為跟他們的小股本經營有關。

以長華來說,股本是6.39億,長科的股本更小是3.64億。若是把公司經營階層的持股扣除,在外流通股數會太少,在過去每一年的獲利都相對穩定之下,為了讓投資大眾能夠參與、分享經營的成果,分別在2019年8月以及2020年8月,將股票1拆10,讓原本高不可攀的股價,變得平易近人。由於過去獲利穩定,喜愛長線投資或是小資存股的朋友,不妨可以留意一下。

如果你還想閱讀更多投資文章

歡迎參觀作者的「部落格」:

部落格:老摸與蛙董的面面

或是 FB 粉絲專頁:

粉絲專頁:跟著我擇機入市

還有Telegram 頻道:

跟著我擇機入市: https://t.me/eaglewealth

作者簡介:

從事金融證券業超過15年,合格證券分析師,現任仲英財富投資長、CMoney全曜財經顧問、財經主筆,並且是證基會、中正社區大學以及明星雲學苑講師,Yahoo理財專欄、商周財富網特約作者。

投資心法首重總體經濟的多空循環,並結合基本面選股與技術面操作;認為「擇機入市」才是股市投資的獲利法門。目前有2本著作:「相信我,你的錢賺不完」、「台股股民曆」。

Yahoo奇摩新聞

Yahoo奇摩新聞