美元指數ETF賺外匯財有妙招 跟著這項指數走就對了

外匯市場堪稱是全球金融市場的老大,單日交易額高達 1.5 兆美元。想要投資外匯,除了換匯、外匯保證金之外,美元指數 ETF 也是熱門工具。法人建議,透過美元指數 ETF 賺匯差可是有妙招的,只要看懂花旗經濟驚奇指數暗藏的玄機,就有機會為自己賺取一桶金。

追蹤「非美」花旗經濟驚奇指數 判斷美元指數走勢

外匯市場具有 24 小時不打烊、人為操控不易、多空操作皆可、流動性高等優點,吸引全球投資者湧入,除了銀行、財團及財務經理人交易用,隨著金融工具推陳出新,一般投資人也能參與外匯交易市場。其中美元是全球最常見主流貨幣,由於各國貨幣對美元強弱表現不同,通常是藉由觀察美元指數 (USDX),來判斷美元是強勢或是弱勢表現。

元大投信指出,美元指數是由美元以外六個貨幣加權平均組成,包含歐元、日元、英鎊、加元、瑞典克朗、瑞士法郎。其中,歐元占比超過五成,是決定性因素之一,而新興市場也是觀察重點。

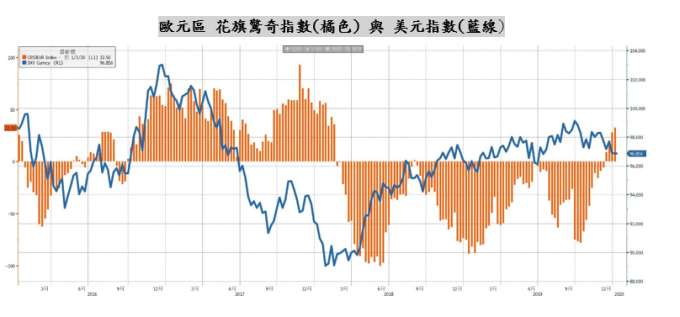

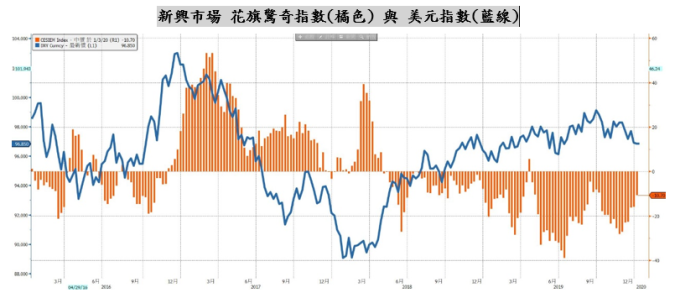

美元指數是追蹤美元價格走勢的指標,美元指數上漲,美元升值;美元指數下跌,美元貶值。元大投信表示,一般交易美元指數時,會區分「美國」及「非美」兩大區塊來觀察,非美市場包含歐元區及新興市場,可透過「歐元區」及「新興市場」兩者的花旗經濟驚奇指數好壞來解讀非美市場經濟是否有出現好轉,當歐元區及新興市場同時出現好轉時,亦即兩者花旗經濟驚奇指數同步出現大於 0 時,就可以預期國際資金將從美國流入非美國家的機率高,美元指數就較容易走弱。反之,國際資金停留在美國的機率大,美元指數強勢機率大。

簡單的說,非美兩市場的花旗經濟驚奇指數均大於 0,美元指數走弱機率高;若均小於 0,則美元指數強勢機率高。因此,投資人可以藉由觀察花旗經濟驚奇指數,再透過目前業者所發行的美元指數 ETF 來多空操作,抓取國際資金脈動機會財。舉例來說,美元指數若走升,美元指數 ETF 也會隨之上揚,反之,亦然。若是搭配槓桿操作,獲利空間更高,例如看多美元指數後勢,可以考慮美元指數正向 2 倍 ETF。目前市面上已有元大美元指數 (00682U)、元大美元指數正 2(00683L) 及元大美元指數反 1(00684R)。

美元指數未來是否走弱 新興市場經濟表現是重點

花旗經濟驚奇指數 (Economic Surprise Index) 是由花旗銀行 (Citibank) 與摩根史丹利 (Morgan Stanley) 於 2003 年共同編製,已有 17 年歷史之久,具指數代表性意義。元大投信表示,其主要是衡量各項經濟數據實際值與市場預期值之間的差異,當市場景氣好轉且經濟數據超乎市場預期越多,經濟驚奇指數則會越高,很方便做快速解讀市場變化。

2013 年開始,美國領先各國經濟復甦,美國聯準會啟動升息循環議題,帶動美元指數 2013 年漲至 2016 年出現明顯的上漲走勢,2016 年年底市場預期美國聯準會將再升息一碼,以及川普當選美國總統,當時,美元指數現貨價格更是創下近 13 年來的新高,把美元指數的話題熱度推到最高點。

但在 2017 年時,美國因景氣逐漸復甦但通膨緩慢、溫和,FED 採漸進式的升息來做為貨幣緊縮政策,歐洲地區經濟數據好轉,市場預期歐央可能縮減 QE,歐元趁勢走強,國際資金進而從美國紛紛回流向非美國家。

元大投信指出,由上述案例可以發現,各國經濟數據的變化成為國際資金的流向的重要判斷因素,當非美國家市場經濟數據好時,國際資金會由美國流向非美國家,美元指數則走弱機率大;反之,非美國家經濟不好時,國際資金回流美國尋求資金較為安全的避風港,美元指數則較易上漲。

最近歐洲統計局 (Eurostat) 近期公佈歐元區 2019 年 12 月份的消費者物價指數(CPI),年增率為 1.3%,較 2019 年 11 月份年增率 1% 小幅上升,創下 8 個月以來最大的增幅,顯示歐元區的通膨成長有穩定復甦趨勢,符合市場先前的預估值。元大投信建議,歐元區經濟數據逐漸出現轉好跡象,已經反映在花旗經濟驚奇指數上,是否會牽動目前高檔震盪的美元指數,可以繼續觀察新興市場經濟表現,擇機佈局。

Yahoo奇摩新聞

Yahoo奇摩新聞